華中數控擬向張英、文碧等六名交易對方以發行股份及支付現金相結合的方式,購買其持有的江蘇錦明工業機器人自動化有限公司(簡稱“江蘇錦明”) 100%股權。同時,公司擬向不超過五名其他符合條件的投資者發行股份募集配套資金,配套資金總額不超過 1.25億元,主要用于此次交易中的現金支付和補充公司流動資金。

以2015年6月30日為基準日,江蘇錦明100%股權的預估值為28,070.41萬元,較其賬面凈資產4,606.01萬元(未經審計),預估增值率為509.43%。經協商,江蘇錦明100%股權的交易價格暫定為 2.8億元。其中,現金支付1.12億元,剩余1.68億元由華中數控以發行股份方式支付。此次發行股份購買資產的發行價格為26.36 元/股,發行股份數量為 637.33萬股。

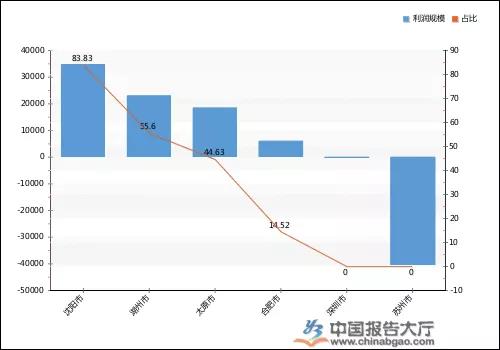

交易對方承諾江蘇錦明 2015年、2016 年、2017 年經審計的歸屬于母公司股東的扣除非經常性損益后的凈利潤分別不低于2210 萬元、2865 萬元、3715 萬元。如果實際利潤低于上述承諾利潤,則交易對方將按照簽署的《業績補償協議》的相關規定進行補償。

華中數控表示,江蘇錦明已在“機器人本體與機器人系統集成應用”領域搭建了具有較強研發能力和市場開拓能力的專業技術團隊并在食品、玻璃等多個行業取得了突破性的機器人系統集成應用,具備了一定的競爭優勢,收購完成后必將對上市公司實施“一核兩體”(即“打造以數控系統技術為核心,以機床數控系統和工業機器人為兩個業務主體”)產業發展戰略起到極大的推動作用。