作為3C自動化的一個重要部分,檢測設備不僅成為3C電子行業的標配,而且其重要性愈加突出。現階段,由于3C電子行業的制程以及產品質量的嚴格要求,檢測設備具備較高的技術門檻,目前主要是國外品牌設備。現階段,3C自動化市場的不斷擴大使得國產化檢測設備具備更多機會,其技術發展也與更加令人關注。

檢測設備:貫穿于面板制造整個工藝環節

圖:面板制作三大工藝環節

檢測工序遍布在整個平板顯示器件的生產過程中的各個環節。平板顯示檢測是平板顯示器件生產各制程中的必備環節,主要在LCD、OLED以及Touch Panel產品等平板顯示器件的生產過程中進行光學、信號、電氣性能等各種功能檢測。主要目的有三:(1)不良品流入下道工序;(2)改善制程工藝和流程;(3)對不良品進行解析,提升良率。

檢測設備:基于光、機、電一體化設備

圖:自動化光學檢測設備

FPD領域的檢測設備屬于光機電一體化的設備,主要運用機器視覺作為檢測技術,代替人工檢測,尤其是眼部、手部動作。

FDP設備按照功能可以劃分為:功能檢設備和外觀件設備。功能檢主要是涉及到電訊號檢測,AOI的設備大多是針對外觀檢。在AOI領域,除了CCD光源和工業相機+視覺算法+自動化機械設備+PLC電控系統,構成完整的AOI檢測系統。

電訊號檢測設備:立足于電訊信號功能檢測

以電訊信號檢測為主要內容的檢測設備,定位于對LCM/LCD的功能性檢測。主要是各種類型的PG盒子,針對模組的功能性檢測設備包括 :(1)模組自動化檢測設備;(2)多路信號老化測試設備;(3)輔助功能檢測設備; (4)信號擴展檢測設備。針對面板的檢測系統包括液晶探針短接式信號檢測系統。

電訊信號檢測設備主要應用于模組段,目前在Cell段和Array段也會用到信號發生器,在面板點亮前模擬信號輸入,未來的業務模式是搭配在Inline AOI設備中,形成PG+Inline AOI配套整線設備。在模組訊號檢測設備領域,國內企業已經取得了全球領先的地位。

AOI檢測:立足于整線的外觀缺陷檢測

隨著電子產品的小型化以及低能耗化,其產品元器件趨于微型化,組件在裝配過程中越來越不可能采用人工檢視的方式,必須采用自動檢測設備;另一方面,隨著人工成本越來越高,電子制造企業出于對產品質量和成本控制的需求,將加速AOI檢測設備替代人工的進程。

AOI檢測主要用在PCB、FPD、半導體等行業。目前在中國應用最廣的是PCB行業,2015年,PCB行業AOI占比為64.4%;FPD占比15.0%;半導體行業AOI占比13.6%;其他行業AOI市場占比7%。

AOI檢測設備在FPD領域中應用越來越廣泛

檢測設備市場容量依賴于制程設備

圖:2010-2015年面板行業Array/Cell/Module段設備投入及比例(百萬美元)

檢測設備在面板制造過程中,具備一定的人工替代性。檢測設備市場規模依賴于制程設備,根據HIS的數據顯示,對平板顯示產品生產線新建或升級改造時,前段的 Array 和 Cell 制程所需設備投資較大,所需檢測設備也相應較多。根據2010-2015 年,全球 Array、Cell 和 Module 各制程設備投資數據顯示,在Array/Cell/Module制程中的設備投入比例分別為75%:20%:5%。

檢測設備市場容量644億,中后段約為160億

表:面板檢測設備市場容量測算

受益面板產線投資熱潮,檢測設備迎來發展機遇。對生產線的投資中,對設備的投資占60-70%,其中1%為對模組段檢測設備的投資,而檢測設備在Array、Cell、Module三個制程的投資比例為75%:20%:5%。那么,2017-2019年現有在建、籌建產線所帶來的檢測設備市場空間為666億,Array、Cell、Module三個制程的檢測設備市場空間分別為500億元、133億元和33億元。

AOI設備:AOI設備目前主要應用于基板玻璃及TFT玻璃的質量檢測;AOI市場容量:未來觸摸顯示屏行業AOI需求量為:CG領域約1600臺套、TP領域2000臺套、模組及整機線4000臺套,全產業合計將超過8000臺套。AOI設備單價在150-200萬/臺套,則對應市場空間120-160億元。

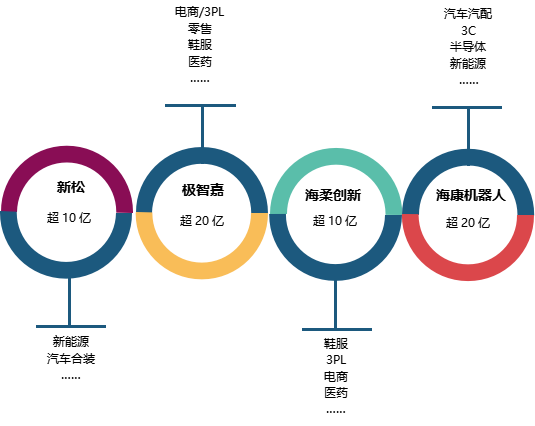

檢測設備市場容量:按照年度分布2017-2019是高峰

表:面板檢測設備市場容量測算

如果按照年度測算,2017-2019年的檢測設備市場容量分別為177/221/268億元。同比增速水平分別為140%/25%/21%,2017-2019年的檢測設備需求量相比于2016年有4-5倍提升。其中,OLED的檢測設備而市場需求量2017-2019年分別為56/65/63億元,LCD分別是121/156/205億元。

檢測設備行業驅動要素:OLED建設熱潮

表:國內三主要廠商在建(計劃)OLED產線

在智能手機市場,2020年OLED有望超越LCD成為主流。2016年第三季度,AMOLED面板出貨量達到9600萬片,同比增長148%,環比增長103%。根據UBI Research預測,市場上對OLED的需求將持續增長,在智能手機市場,OLED占比逐年提高,預期從2016年的16%增長至2021年的62%。

國內外AMOLED顯示器件產線投資不斷升溫,目前國內在投及擬建OLED生產線有7條,2020年大陸投資的AMOLED產線將全部量產。

檢測設備行業驅動要素:高世代面板線建設熱潮

根據目前的統計來看,國內有16條高世代面板線正在建設,投資規模均為300億左右,月產能普遍超過4萬片,根據量產時間來看,2017-2019年是密集投產期。面板行業屬于資金密集型行業,對設備的需求形成剛需。高世代面板線和OLED面板線相比于傳統低世代LCD線,單線投資規模倍增。

檢測設備行業驅動要素:Cell、Array段的替代空間

在后段的module環節,目前國產化率已經相對較高,龍頭精測電子收入實現了5億元的規模,而在Cell段和Array段,目前主要是日韓、臺灣和美國的設備。未來存在較大的國產替代空間。

Cell、Array段的主要檢測設備

在Cell段和Array段,大部分設備是目前國內企業無法進入的,Cell中段制程中的設備主要是Seal框膠檢查機、Cell Gap量測機、PI配向膜檢查機、高溫老化設備和缺陷檢查機,Array段的設備包括宏微觀檢查機、激光修補設備、Array檢查機、AOI檢測設備、激光化學沉積設備等。目前提供設備的主要是以色列奧寶、美國CHARM公司、日本V-TECHnology公司、臺灣由田等。國內精測電子在CELL段和Array段實現了部分產品銷售。

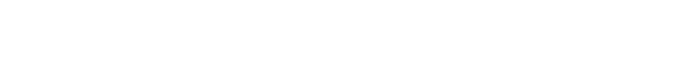

檢測設備行業主要的設備檢測企業

圖:各制程環節主要檢測設備廠商情況

基于全球化的實業來看,面板檢測行業的主要企業仍然是海外企業占據主導。在價值體量僅僅占比只有5%的module段,國內企業例如精測電子,已經實現了國產替代。

Cell制程中,光學壽命測試、Mask檢查、FMM張網設備、Seal框膠檢查機、老化設備等都是由海外企業主導,國內企業涉及較少。在Aarray制程中,國內企業基本很難涉及,主要以日本、以色列愜企業占主導。

檢測設備:行業競爭格局

在檢測設備方面,Array段設備廠商主要為奧寶科技、HBT、晶彩科致茂電子和中導光電(股轉系統),其中以色列的奧寶科技為龍頭企業;Cell段設備廠商主要以臺企為主,如均豪、由田新技、致茂電子等;Module段設備國內供應目前以精測電子為主,收入占比超過50%。

與國際同類公司相比,精測的營收入體量仍然有一定差距,但是,從盈利能力來看,精測的毛利率水平是所有競爭對手中最高的。

未來的趨勢:檢測設備成套化(PG+InlineAOI)

隨著精測在自動化方面的逐步導入,公司將光機電一體化產品化,率先在市場上推出了模組段的FD test一體機和Cell段的Cell test 一體機。都是采用PG+Inline AOI的搭配模式,一體機中包含了公司的優勢產品PG盒子,同時也包括了自動化設備。

通常一條模組線搭配一條成套化的檢測設備,單價在500-4000萬元不等,目前這樣的AOI產線也可以立足于存量市場,新增和存量大約是6比4。通常一條面板線對應的模組線在30條左右,衍生的AOI設備需求可以達到3億左右/單線,未來市場前景廣闊。